Steuerfreie Prämien: Mitarbeitergewinnbeteiligung und Teuerungsprämie

Die steuerfreie Mitarbeitergewinnbeteiligung wurde bereits im Zuge der Ökosozialen Steuerreform eingeführt. Der massiven Teuerung ist es geschuldet, dass der Nationalrat im Juli 2022 nun auch ein Entlastungspaket beschlossen hat. Eine der darin enthaltenen Maßnahmen ist die Teuerungsprämie, welche dazu beitragen soll, dass den Menschen wieder mehr im Geldbörserl bleibt.

Worum es sich bei diesen Entlastungsmaßnahmen genau handelt, welche der beiden für Sie vorteilhafter ist, bzw. ob beide überhaupt gleichzeitig in Anspruch genommen werden können, lesen Sie in diesem Beitrag. Das Wichtigste auf den Punkt gebracht und wie immer leicht verständlich erklärt.

Inhaltsverzeichnis

Das Wichtigste auf einen Blick

Teuerungsprämie

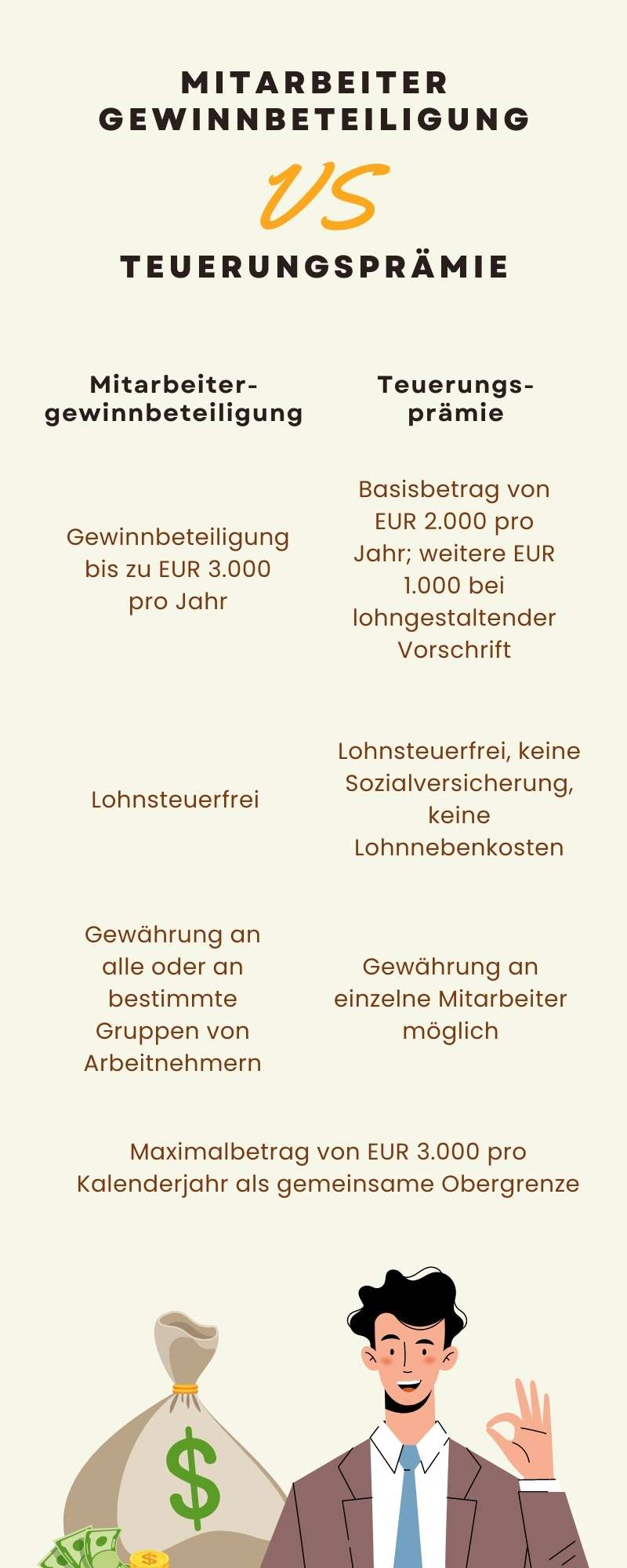

- Die Teuerungsprämie ist bis zu EUR 3.000 pro Mitarbeiter und Jahr möglich.

- Begünstigung Teuerungsprämie: keine Lohnsteuer, Sozialversicherungsabgaben oder Lohnnebenkosten.

- Der Basisbetrag von EUR 2.000 kann ohne weitere Voraussetzung begünstigt ausbezahlt werden.

- Der Restbetrag von EUR 1.000 ist nur begünstigt, wenn die Zahlung aufgrund einer lohngestaltenden Vorschrift erfolgt.

Mitarbeitergewinnbeteiligung

- Die Gewinnbeteiligung ist pro Mitarbeiter und Kalenderjahr bis zu einer Höhe von EUR 3.000 steuerfrei möglich.

- Die Befreiung bezieht sich lediglich auf die Lohnsteuer.

- Die Mitarbeitergewinnbeteiligung muss an alle Arbeitnehmer oder an bestimmte Gruppen von Arbeitnehmern geleistet werden.

Teuerungsprämie

Der Großteil der Bevölkerung leidet derzeit unter den massiven Preisanstiegen. Daher wurde die Möglichkeit geschaffen, den Arbeitnehmern zusätzliche Lohn- bzw. Gehaltszahlungen zukommen zu lassen. Diese können etwa in Form einer Prämie, einer Bonuszahlung oder als Zulage gewährt werden. Der wesentliche Vorteil dieser Teuerungsprämie besteht darin, dass diese steuerfrei möglich ist und – anders als bei der Mitarbeitergewinnbeteiligung – weder Sozialversicherungsabgaben noch Lohnnebenkosten anfallen.

Im Unterschied zur Mitarbeitergewinnbeteiligung kann die Teuerungsprämie auch einzelnen Mitarbeitern gewährt werden.

Diese Prämie kann in besagter Form jedoch nur zeitlich befristet geltend gemacht werden. Die zusätzlichen Zahlungen müssen den Arbeitnehmern im Jahr 2022 bzw. 2023 zufließen, damit die Begünstigung in Anspruch genommen werden kann.

Hinweis: Da dieser Steuerbonus rückwirkend per Jahresbeginn gilt, können bereits steuerfrei gewährte Gewinnbeteiligung (zB eine Mitarbeitergewinnbeteiligung) umqualifiziert und als Teuerungsprämie behandelt werden. Folge davon ist, dass bereits gezahlte Sozialversicherungsabgaben und Lohnnebenkosten zurückerstattet werden.

Die Teuerungsprämie ist mit einem Maximalbetrag von EUR 3.000 pro Kalenderjahr gedeckelt. Für die ersten EUR 2.000 müssen keine besonderen Voraussetzungen erfüllt werden, eine Zahlung ist also ohne Weiteres möglich. Was die restlichen EUR 1.000 betrifft, so können diese nur steuerbegünstigt ausbezahlt werden, wenn die Zahlung aufgrund einer lohngestaltenden Vorschrift erfolgt. Das bedeutet, dass eine derartige Zahlung in einem Kollektivvertrag oder einer Betriebsvereinbarung vorgesehen sein muss.

Achtung: Die Mitarbeitergewinnbeteiligung und die Teuerungsprämie können zwar parallel in Anspruch genommen werden, für die Steuerbegünstigung gilt jedoch ein Maximalbetrag von EUR 3.000 pro Kalenderjahr als gemeinsame Obergrenze.

Mitarbeitergewinnbeteiligung

Die Mitarbeitergewinnbeteiligung, welche seit 01.01.2022 gilt, ist pro Mitarbeiter und Kalenderjahr bis zu einer Höhe von EUR 3.000 steuerfrei möglich.

Darüber hinausgehende Beteiligungen müssen nach den allgemeinen Regelungen versteuert werden.

Neben der höhenmäßigen Begrenzung von EUR 3.000 pro Jahr ist weitere Voraussetzung, dass der Vorjahresgewinn als unternehmensbezogene Grenze nicht überschritten werden darf.

Sofern ein Arbeitnehmer mehrere Dienstverhältnisse hat, dürfen auch hier etwaige Mitarbeitergewinnbeteiligungen zusammengezählt EUR 3.000 nicht überschreiten.

Die Befreiung bezieht sich lediglich auf die Lohnsteuer, nicht jedoch auf Sozialversicherung, den DB, DZ oder die Kommunalsteuer.

Die Gewinnbeteiligung als freiwillige Zuwendung des Arbeitgebers muss an alle Arbeitnehmer oder an bestimmte Gruppen von Arbeitnehmern geleistet werden. Die Einteilung in Gruppen muss jedoch aufgrund einer sachlichen Rechtfertigung erfolgen und darf nicht zu einer einseitigen Begünstigung führen. Unter derartigen Gruppen versteht man etwa Großgruppen wie alle Arbeiter, alle Angestellten, Schichtarbeiter, Außendienstmitarbeiter, Innendienstmitarbeiter oder abgegrenzte Berufsgruppen wie z.B. Chauffeure, Monteure usw.

Sie haben weitere Fragen? Klick.

Hier finden Sie einen spezialisierten Steuerberater für dieses Thema.