Was Sie hier erfahren...

Photovoltaikanlagen erfreuen sich seit Jahren großer Beliebtheit und immer mehr Österreicher investieren in das eigene Kraftwerk am Dach. Dies nicht nur wegen staatlicher Förderungen und der Möglichkeit, umweltfreundlich PV-Strom zu erzeugen, sondern auch aufgrund drastisch gestiegener Energiepreise. Durch Photovoltaikanlagen reduziert man seine eigenen Stromkosten und kann unter Umständen auch Einnahmen durch die Einspeisung ins öffentliche Netz erzielen. Doch wie ist PV-Strom bzw. eine daraus resultierende Einnahme steuerrechtlich zu behandeln? Gleich vorweg: es können die Elektrizitätsabgabe, Einkommensteuer und Umsatzsteuer anfallen. Genaueres erklären wir Ihnen leichtverständlich in diesem Beitrag.

Inhaltsverzeichnis

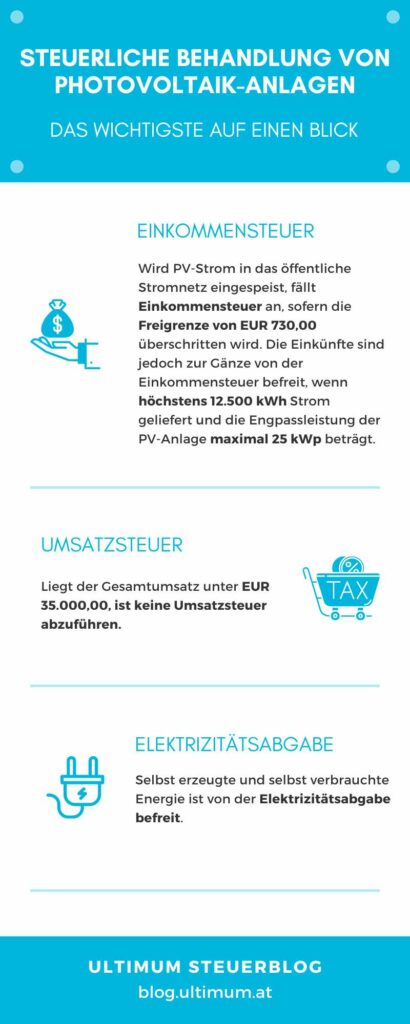

Das Wichtigste auf einen Blick

- Einkommensteuer: Wird PV-Strom in das öffentliche Stromnetz eingespeist, fällt Einkommensteuer an, sofern die Freigrenze von EUR 730,00 überschritten wird. Die Einkünfte sind jedoch zur Gänze von der Einkommensteuer befreit, wenn höchstens 12.500 kWh Strom geliefert und die Engpassleistung der PV-Anlage maximal 25 kWp beträgt.

- Umsatzsteuer: Liegt der Gesamtumsatz unter EUR 35.000,00, ist keine Umsatzsteuer abzuführen.

- Elektrizitätsabgabe: Selbst erzeugte und selbst verbrauchte Energie ist von der Elektrizitätsabgabe befreit.

Arten von Photovoltaikanlagen

Grundsätzlich können drei verschiedene Arten von Anlagen zur Erzeugung von PV-Strom unterschieden werden:

- Inselbetrieb

- Überschusseinspeisung

- Volleinspeisung

Elektrizitätsabgabe

Grundsätzlich unterliegt die Lieferung von elektrischer Energie der Elektrizitätsabgabe. Da der Gesetzgeber jedoch die Investition in umweltfreundliche Erzeugung von PV-Strom fördern will, ist der Eigenverbrauch (selbst erzeugte und selbst verbrauchte Energie) von der Elektrizitätsabgabe befreit. Auch für die Überschusseinspeisung (siehe weiter unten) in das öffentliche Netz fällt im Sinne des Elektrizitätswirtschafts- und -organisationsgesetz 2010 keine Elektrizitätsabgabe an.

Wird mehr als 25.000 kWh Strom erzeugt, muss die Anlage beim Finanzamt gemeldet werden. Die Meldung hat innerhalb von 4 Wochen ab Inbetriebnahme formlos über Finanz-Online zu erfolgen.

PV-Strom beim Inselbetrieb

Beim Inselbetrieb wird der erzeugte Strom lediglich selbst verwendet, wobei überschüssige Energie in PV-Batterien gespeichert werden kann. Hier werden keinerlei Einnahmen erzielt, weswegen auch keine Steuerpflicht entsteht.

"Jedes Haus hat ein Dach, und auf jedem Dach lässt sich mehr Strom erzeugen, als eine Familie im Jahr verbrauchen kann."

Frank Asbeck, SolarWorld-Chef

Überschusseinspeisung

Bei der Überschusseinspeisung wird der gewonnene PV-Strom für den Eigengebrauch verwendet. Der den Eigenbedarf übersteigende Anteil wird jedoch in das öffentliche Stromnetz eingespeist, wodurch Einkünfte aus Gewerbebetrieb erzielt werden. Diese Einnahmen unterliegen der Einkommensteuer, sofern die Freigrenze von EUR 730,00 pro Jahr überschritten wird und ansonsten nur Einkünfte aus nichtselbstständiger Arbeit vorliegen. Aufgrund der im Rahmen der Energiekrise gestiegenen Strompreise kann es dazu kommen, dass die Freibetragsgrenze überschritten wird und Einkommensteuer anfällt.

Um diesem Umstand entgegenzuwirken, hat der Nationalrat am 15.07.2022 für kleine Photovoltaikanlagen das Abgabenänderungsgesetz 2022 beschlossen. Einkünfte aus der Einspeisung von höchstens 12.500 kWh PV-Strom sind demnach von der Einkommensteuer befreit, sofern die Engpassleistung der PV-Anlage maximal 25 kWp beträgt.

Volleinspeisung

Bei der Volleinspeisung wird der gesamte erzeugte PV-Strom an ein Energieversorgungsunternehmen verkauft und nicht selbst verwendet. Hier sind sämtliche Einnahmen als Einkünfte aus Gewerbebetrieb und somit als Betriebseinnahme zu erfassen. Gleichzeitig können mit der Photovoltaikanlage einhergehende Aufwendungen als Betriebsausgabe geltend gemacht und damit die Steuerlast reduziert werden.

Unterliegt die Einspeisung von PV-Strom der Umsatzsteuer?

Sofern der Gesamtumsatz durch die Lieferung des überschüssigen Stroms an ein Energieunternehmen EUR 35.000,00 nicht übersteigt, ist keine Umsatzsteuer abzuführen. Es kann jedoch auch von Vorteil sein, auf diese Kleinunternehmer-Regelung zu verzichten und freiwillig Umsatzsteuer zu zahlen. Wird nämlich auf die Steuerbefreiung verzichtet, ist man zum Vorsteuerabzug berechtig und kann sich bspw die für die Photovoltaik-Anlage selbst entrichtete Umsatzsteuer zurückholen.

Tipp

Sofern Sie überschüssigen PV-Strom nicht selbst speichern, sondern an einen Energieversorger verkaufen, können Steuerpflichten entstehen. Dies sollte vorab genau durchdacht werden, um Überraschungen und Kosten zu vermeiden. Hierbei und auch bei allen weiteren Fragen zur eigenen Photovoltaikanlage sind Ihnen die Steuerexperten von Ultimum gerne behilflich.

Quellen

Beiser, Steuern – Ein systematischer Grundriss, 19. Auflage (2020)

Bundesministerium für Finanzen, Überschusseinspeisung (17.10.2022, bmf.gv.at)

Österreich.gv.at, Photovoltaik-Förderaktionen und weitere Umweltförderungen (02.11.2022, oesterreich.gv.at)

Rechtsinformationssystem, Elektrizitätsabgabegesetz (26.11.2022, ris.bka.gv.at)

Unternehmensservice Portal, Elektrizitätsabgabe (14.05.2022, usp.gv.at)

Wirtschaftskammer Österreich, Energiebesteuerung – Die Elektrizitätsabgabe