Inanspruchnahme der Herstellerbefreiung trotz Vermietungsabsicht?

Der Verwaltungsgerichtshof (VwGH) hat in einem kürzlich entschiedenen Fall festgestellt, dass bereits eine bloße Absicht zur Vermietung oder die Möglichkeit des Ansatzes vorweggenommener Werbungskosten, schädlich für den Anspruch auf die Herstellerbefreiung im Zusammenhang mit der Immobilienertragsteuer (ImmoESt) sind. Näheres zu dieser Entscheidung, der Immobilienertragsteuer sowie der Herstellerbefreiung erfahren Sie in diesem Beitrag.

Inhaltsverzeichnis

Das Wichtigste auf einen Blick

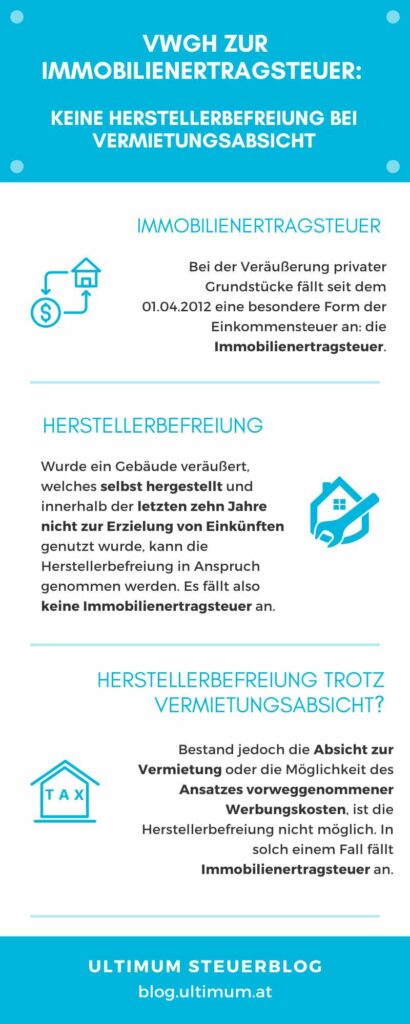

- Bei der Veräußerung privater Grundstücke fällt seit dem 01.04.2012 eine besondere Form der Einkommensteuer an: die Immobilienertragsteuer.

- Wurde ein Gebäude veräußert, welches selbst hergestellt und innerhalb der letzten zehn Jahre nicht zur Erzielung von Einkünften genutzt wurde, kann die Herstellerbefreiung in Anspruch genommen werden.

Es fällt also keine Immobilienertragsteuer - Bestand jedoch die Absicht zur Vermietung oder die Möglichkeit des Ansatzes vorweggenommener Werbungskosten, ist die Herstellerbefreiung nicht möglich.

In solch einem Fall fällt Immobilienertragsteuer an.

Allgemeines zur Herstellerbefreiung und Immobilienertragsteuer

In Österreich fällt die Immobilienertragsteuer an, sobald ein Grundstück veräußert wird. Darunter versteht man in diesem Zusammenhang:

- Grund und Boden,

- Gebäude,

- grundstücksgleiche Rechte, wie beispielsweise ein Baurecht.

Besteuert wird, wie der Name schon sagt, der Ertrag, welcher aus dem Verkauf einer Immobilie erzielt wird. Genau genommen handelt es sich um die Differenz zwischen dem Veräußerungserlös und den Anschaffungskosten. Das bedeutet gleichzeitig, dass im Zuge einer Schenkung oder Erbschaft keine Immobilienertragssteuer anfällt.

Tipp: Einen ausführlichen Beitrag zur Immobilienertragsteuer finden Sie hier.

Wird jedoch eine selbst hergestellte Immobilie veräußert, kann die Herstellerbefreiung genutzt werden. Diese bezweckt, dass im Zuge des Veräußerungsvorgangs keine Immobilienertragsteuer entrichtet werden muss.

Sollten Sie also bspw Ihr selbst hergestelltes Eigenheim veräußern, besteht die Möglichkeit, dass Sie keine ImmoESt abführen müssen.

Diese Möglichkeit besteht jedoch nur, sofern das Gebäude innerhalb der letzten 10 Jahre nicht zur Erzielung von Einkünften genutzt wurde.

Generell dient die Herstellerbefreiung dazu, das Schicksal kleiner Häuserbauer zu erleichtern, die sich finanziell übernehmen und während oder unmittelbar nach der Bauphase gezwungen sind, das bebaute Grundstück zu verkaufen. Da die eigene Arbeitsleistung des Bauherrn und der unentgeltlich mitwirkenden Familienmitglieder nicht in den Herstellungskosten berücksichtigt wird, würde das Fehlen einer Begünstigung zu einer nachträglichen Besteuerung dieser Arbeitsleistungen führen.

Tipp: Hier findest du ein tolles Vergleichsportal: fair-gleichen.

VwGH-Entscheidung, zugrundeliegender Sachverhalt

Ein Ehepaar erwarb ein Grundstück und baute darauf ein Wohngebäude. Für die Kosten des Gebäudebaus wurden Vorsteuern geltend gemacht.

Nach Fertigstellung des Gebäudes beauftragte das Ehepaar einen Makler mit der Suche nach Mietern und schaltete Anzeigen in Zeitungen. Trotz dieser Bemühungen konnte das Ehepaar jedoch keinen geeigneten Mieter finden, daher entschieden sie sich, die Immobilie zu verkaufen. Im Zusammenhang mit dem Verkauf wurden die geltend gemachten Vorsteuern berichtigt und zurückgezahlt. Für den Verkauf des Grundstücks wurde die Herstellerbefreiung für selbst hergestellte Gebäude in Anspruch genommen. Aufgrund des fehlenden Mieters wurden keine positiven oder negativen Einkünfte aus Vermietung und Verpachtung erklärt.

Rechtliche Beurteilung durch den VwGH

Der VwGH stellt in seiner Entscheidung zunächst fest, dass die Herstellerbefreiung von der Immobilienertragsteuer nur dann gewährt wird, wenn das selbst hergestellte Gebäude innerhalb der letzten zehn Jahre nicht zur Erzielung von Einkünften genutzt wurde. Hinsichtlich der Einkünfteerzielung ist es nach Ansicht des VwGH jedoch nicht erforderlich, dass tatsächlich bereits Einnahmen erzielt wurden. Es genügt vielmehr, dass eine konkrete Absicht bestand, Einnahmen zu erzielen, und dass diese Absicht nach außen hin erkennbar ist. Im konkreten Fall war die Absicht, Einnahmen zu erzielen, durch die Beauftragung eines Maklers zur Mietersuche und die geschalteten Anzeigen klar erkennbar. Daher lagen die Voraussetzungen für die Herstellerbefreiung nicht vor.

Brauchen Sie Rechtshilfe? Dann finden Sie diese auf dem Rechtsportal Österreich.

Herstellerbefreiung und Immobilienertragsteuer – noch Fragen?

Haben Sie noch Fragen zum Thema Immobilien und Steuern? Kein Problem, unsere Steuer- und Immobilienexperten helfen Ihnen gerne weiter. Kontaktieren Sie gleich einen unserer Steuerberater in ihrer Nähe!

Quellen

Beiser, Steuern – Ein systematischer Grundriss, 19. Auflage (2020)

Österreich.gv.at, Ausnahmen von der Immobilienertragsteuer (oesterreich.gv.at, 01.01.2023)

VwGH 19.10.2022, Ro 2020/15/0017

Wirtschaftskammer Österreich, Die Besteuerung von privaten Immobilienverkäufen (wko.at, 01.04.2023)

Tipp: Unser Steuerberater für Klagenfurt ist absoluter Experte was Immobilienertragssteuer angeht.