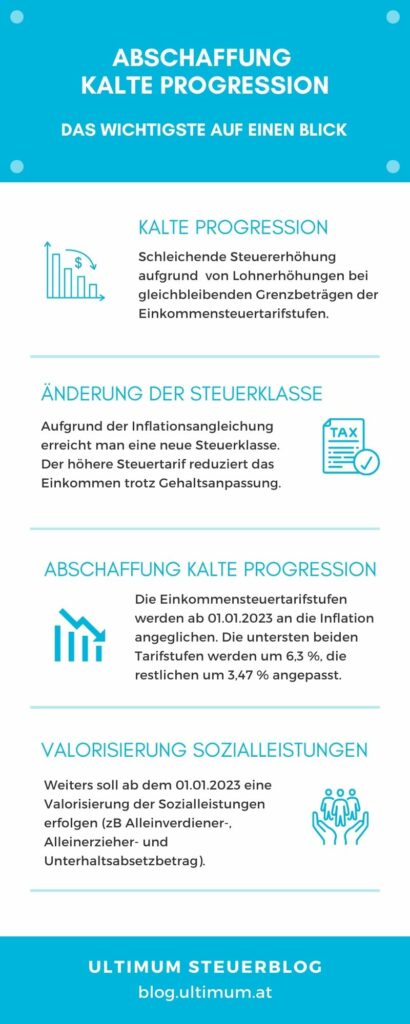

Kalte Progression

Die seit vielen Jahren geforderte Abschaffung der kalten Progression scheint nun Realität zu werden. Am 14.09.2022 wurde die entsprechende Regierungsvorlage (Teuerungs-Entlastungspaket II) im Ministerrat abgesegnet, nun bedarf es noch eines parlamentarischen Beschlusses. Hier lesen Sie die wichtigsten Eckdaten zu den geplanten Maßnahmen.

Inhaltsverzeichnis

Kalte Progression - Definition

Kalte Progression beschreibt den Effekt einer schleichenden Steuererhöhung, der entsteht, wenn Einkommens- und Lohnerhöhungen zwar die Inflation ausgleichen, aber die Grenzbeträge der einzelnen Einkommensteuertarifstufen nicht angehoben werden.

Dem Zusammenspiel aus Gehaltsanpassung, progressiven Steuertarif und den fixen Tarifstufen ist es geschuldet, dass die Gehälter zwar steigen, aufgrund dieser Angleichung aber eine höhere Steuerklasse zur Anwendung kommt.

Einfach gesagt: je mehr Gehalt man bekommt, desto höher ist der Steuersatz.

Im schlimmsten Fall bleibt trotz – oder gerade wegen – einer Erhöhung des Bruttoeinkommens weniger netto im Geldbörserl. Damit soll nun Schluss sein.

Wie soll die kalte Progression konkret abgeschafft werden?

Um dem Effekt der kalten Progression entgegenzuwirken, werden ab 01.01.2023 die Einkommensteuertarifstufen um zwei Drittel der jeweiligen Teuerung – also um 3,47 % – angehoben. Die untersten beiden Tarifstufen werden sogar um 6,3 % erhöht.

Diese unterschiedlichen Anpassungswerte sind dem Umstand geschuldet, dass vor allem kleine und mittlere Einkommen entlastet werden sollen (siehe auch unserem Beitrag zum Teuerungs-Entlastungspaket).

Kalte Progression – So wirkt sich die Anpassung auf die Steuerklassen aus

Ab dem 01.01.2023 werden die Tarifstufen an die Inflation angepasst. Dies wirkt sich für das kommende Jahr folgendermaßen aus:

- Einkommensteile bis EUR 11.000 – Erhöhung auf EUR 11.693 – Steuersatz 0%.

- Einkommensteile bis EUR 18.000 – Erhöhung auf EUR 19.134 – Steuersatz 20%.

- Einkommensteile bis EUR 31.000 – Erhöhung auf EUR 32.075 – Steuersatz 30%.

- Einkommensteile bis EUR 60.000 – Erhöhung auf EUR 62.080 – Steuersatz 41%.

- Einkommensteile bis EUR 90.000 – Erhöhung auf EUR 93.120 – Steuersatz 48%.

- Einkommensteile ab EUR 90.000 – Erhöhung auf EUR 93.120 – Steuersatz 50%.

- Einkommensteile ab EUR 1.000.000 – unverändert – Steuersatz 55%.

Valorisierung von Sozialleistungen

Weiters soll ab dem 01.01.2023 eine Valorisierung der Sozialleistungen erfolgen. So werden Alleinverdiener-, Alleinerzieher- und Unterhalts-, Pensionisten- sowie Verkehrsabsetzbeträge automatisch an die Inflation angepasst. Darüber hinaus ist eine jährliche Anpassung der Sozial- und Familienleistungen geplant (u.a. Kranken-, Reha-, Umschulungsgeld, Studienbeihilfe, Familienbeihilfe, Mehrkinderzuschlag und Kinderabsetzbetrag).

Sie haben weitere Fragen? Klick.

Hier finden Sie einen spezialisierten Steuerberater für dieses Thema.