Hilfsleistungen für die Ukraine

Die verheerenden Geschehnisse der letzten Wochen, die in der Ukraine stattfanden und bis zum heutigen Tage andauern, sind an kaum jemandem spurlos vorbeigegangen. Gleichzeitig hat dieser Krieg eine außergewöhnliche Hilfsbereitschaft in Österreich und vielen anderen europäischen Nachbarstaaten ausgelöst. In dieser humanitären Katastrophe ist es wichtig und richtig, der ukrainischen Bevölkerung Hilfe zukommen zu lassen.

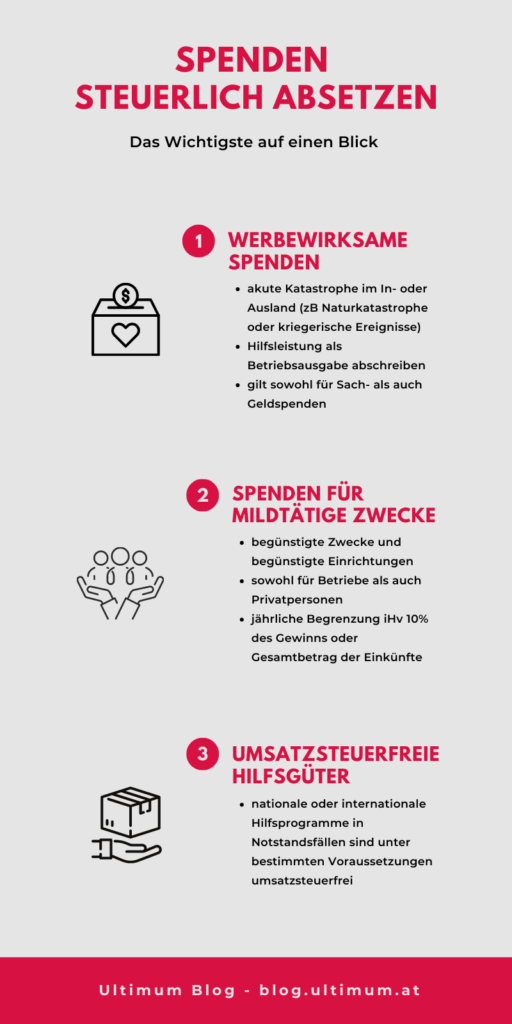

Aus diesem Anlass möchten wir im heutigen Beitrag über die Möglichkeiten informieren, wie Sie Spenden steuerlich absetzen können. Dies ist, sofern bestimmte Voraussetzungen erfüllt werden, sowohl für Unternehmer als auch Privatpersonen möglich.

Inhaltsverzeichnis

Spenden zur Katastrophenhilfe – Werbewirksamkeit

Im Falle einer akuten Katastrophe im In- oder Ausland haben Betriebe die Möglichkeit, Hilfsleistungen als Betriebsausgabe abzuschreiben. Dies gilt sowohl für Geld- als auch Sachwerte (siehe § 4 Abs 4 Z 9 EStG). Unter derartigen akuten Katastrophenfällen versteht man:

- Naturkatastrophen (zB Hochwasser-, Erdrutsch-, Vermurungs-, Lawinen-, Schneekatastrophen und Sturmschäden sowie Schäden durch Flächenbrand, Strahleneinwirkung, Erdbeben, Felssturz oder Steinschlag)

- Technische Katastrophen (zB Brand- oder Explosionskatastrophen)

- Kriegerische Ereignisse (zB Ukraine-Krieg), Terroranschläge und sonstige humanitäre Katastrophen (zB Seuchen, Hungersnöte, Flüchtlingskatastrophen)

Es gibt keine betragliche Begrenzung für den Spendenabzug. Um Hilfsleitungen für derartige Katastrophen als Betriebsausgabe abschreiben zu können, ist jedoch die Werbewirksamkeit Voraussetzung. Technisch gesehen, liegen also keine Spenden im eigentlichen Sinne vor, sondern Werbeaufwendungen.

Eine derartige Werbeaufwendung liegt unter anderem in folgenden Fällen vor:

- Mediale Berichterstattung über die Spende (zB in einer Zeitung)

- Berichterstattung in Kundenschreiben

- Spendenhinweis auf Werbeplakaten, in Auslagen, an der Kundenkasse oder auf der Website des Unternehmens

- Ein für Kunden und Kundinnen sichtbarer Aufkleber im Geschäftsraum oder auf einem Firmen-KFZ

- Hinweis auf Spende als Eigenwerbung

Man kann derartige Spenden steuerlich absetzen, unabhängig davon, wer Spendenempfänger ist. Es können beispielsweise Hilfsorganisationen, Gemeinden oder auch eigene Arbeitnehmer sein.

Spenden an begünstigte Spendenempfänger

Grundsätzlich können Spenden als Einkommensverwendung steuerlich nicht geltend gemacht werden. Aufgrund des § 4a EStG sind Spenden für begünstigte Zwecke an begünstigte Einrichtungen jedoch steuerlich abzugsfähig. Die vorhin beschriebene Voraussetzung der Werbewirksamkeit muss hier nicht vorliegen.

Die Abzugsfähigkeit von derartigen Spenden kommt nicht nur Betrieben (Betriebsausgabe), sondern auch Privatpersonen als Sonderausgabe zugute. Es gibt jedoch eine jährlich Begrenzung in Höhe von 10% des steuerlichen Gewinns bzw. des Gesamtbetrags der Einkünfte.

Hinweis: Bei Privatpersonen gilt diese Begünstigung nur für Geldspenden, Unternehmer können auch Sachspenden geltend machen.

Doch wann liegt eine derart begünstigte Einrichtung vor? Man kann hier unterscheiden zwischen:

- Empfängern, die ausdrücklich im Gesetz (zB Universitäten) aufgezählt sind und

- Empfängern, bei denen ein gültiger Spendenbegünstigungsbescheid vorliegt und in eine Liste des BMF (Bundesministerium für Finanzen) für derartige Einrichtungen eingetragen wurden. Diese Liste ist auf der Website des BMF abrufbar.

Bei den begünstigten Zwecken handelt es sich vor allem um mildtätige Zwecke, Entwicklungszusammenarbeit, nationale und internationale Katastrophenhilfe und Umwelt-, Natur- und Artenschutz.

Hinweis: Bei privaten Spenden an begünstigte Einrichtungen erfolgt seit 2017 eine automatische Berücksichtigung der Spende in der Einkommensteuerveranlagung als Sonderausgabe.

Umsatzsteuerfreie Hilfsgüterlieferungen

Hilfsgüterlieferungen von Unternehmen sind als nicht steuerbare Umsätze zu behandeln, sofern sie an nationale oder internationale Hilfsprogramme in Notstandsfällen erfolgen (siehe die Verordnung des BMF betreffend Hilfsgüterlieferungen). Grundsätzlich sind Entnahmen für unentgeltliche Zuwendungen nämlich umsatzsteuerpflichtig, außer es liegt eine beschriebene Hilfsgüterlieferung vor und es werden folgende Voraussetzungen erfüllt:

- der Bestimmungsort bzw. Empfängerstaat ist in der Verordnung genannt,

- die widmungsgemäße Verbringung wird nachgewiesen,

- die Anzeige an das Finanzamt erfolgt im Vorhinein und es wird die Erklärung abgegeben, dass dem Abnehmer keine Umsatzsteuer verrechnet wird.

Darüber hinaus liegt im Falle einer entgeltlichen Lieferung nur dann Umsatzsteuerfreiheit vor, wenn diese an eine Körperschaft des öffentlichen Rechts oder an eine Körperschaft, Personenvereinigung oder Vermögensmasse, die gemeinnützige, mildtätige oder kirchliche Zwecke verfolgt, erbracht wird, und kein Recht auf Vorsteuerabzug besteht.

Quellen

Wirtschaftskammer Österreich, Steuerliche Abzugsfähigkeit von Spenden

Unternehmensserviceportal, Steuerliche Behandlung von Hilfen

Bundesministerium für Finanzen, Spendenabsetzbarkeit einfach automatisch

Beiser, Steuern – Ein systematischer Grundriss, 19. Auflage (2020)